Robert Halver,

Leiter Kapitalmarktanalyse,

Baader Bank AG

Robert Halver,

Leiter Kapitalmarktanalyse,

Baader Bank AG

Neben politischen Konflikten - schmutzige Scheidung der Briten von der EU ohne Deal, Flüchtlingskrise, italienische Schulden - scheinen sich ebenso verhaltene Konjunkturentwicklungen und die mangelnde Verbesserung der Standortqualitäten als Handicap für europäische und deutsche Aktien auszuwirken. Tatsächlich setzen internationale Anleger bei ihrer Aktienauswahl eher auf „America First“. Ohnehin hat der deutsche Aktien-Leitindex DAX mit seinen Auto-, Bank- und Versorgeraktien und einer grundsätzlich aktienunfreundlichen Politik hausgemachte, strukturelle Probleme.

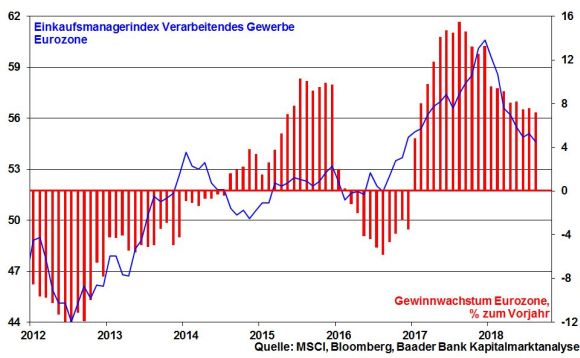

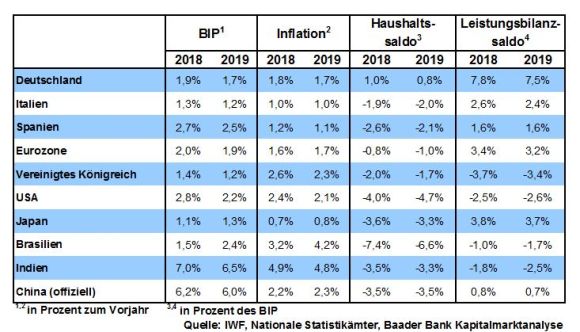

Der europäische Einkaufsmanagerindex für das Verarbeitende Gewerbe schwächt sich im Trend weiter ab. In der Konsequenz bleibt das Gewinnwachstum der Unternehmen rückläufig.

Der EU droht durch den Abgang der marktwirtschaftlich orientierten Briten ein Verlust an Reform- und Wettbewerbsbegeisterung. Gleichzeitig führt eine womöglich schmutzige Scheidung ohne Deal zu Exporteintrübungen für die deutsche Industrie.

Ohnehin zeigt das Beispiel Italien, dass die politische Euro- und Schuldenkrise bestenfalls zugedeckt, aber nicht vorbei ist. Die politisch gefeierte Entlassung Griechenlands aus dem Rettungsschirm, die langfristig noch nicht einmal die stabile Seitenlage des Landes gewährleistet, wirkt dagegen wie das Vorzeigen Potemkin’scher Dörfer. Insgesamt ist die politische, aber auch wirtschafts- und finanzpolitische Zukunftsfähigkeit Europas in Gefahr.

Bei aller berechtigten Kritik an der Amtsführung von Präsident Trump werden in den USA die Weichen Richtung wirtschaftlicher Zukunft gestellt. Die Unternehmenssteuersenkungen, Infrastrukturmaßnahmen und durch den Digitalisierungsvorsprung geschaffenen Wettbewerbsvorteile heben die amerikanischen Standortqualitäten zulasten der von Europa. Großkonzerne wie Siemens investieren mittlerweile lieber in Amerika als in Europa bzw. Deutschland. Fatal ist die Tatsache, dass insbesondere Innovations- und Forschungsaktivitäten dort und nicht im Heimatland vorgenommen werden. Die moralische Entrüstung europäischer Politiker über die Politik Trumps ersetzt eben keine ordentliche Wirtschaftspolitik.

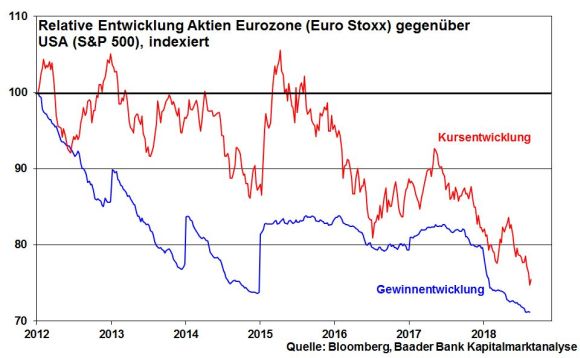

Die fundamentale Kraft Amerikas schlägt sich erkennbar in einem seit Jahresbeginn zu beobachtenden Gewinnvorsprung von US-Unternehmen gegenüber der europäischen Konkurrenz nieder. Damit verbunden ist eine ausgeprägte Outperformance von US-Aktien gegenüber Titeln der Eurozone.

Für den DAX als Aushängeschild deutscher Aktien kommen erschwerend hausgemachte Probleme hinzu. Autowerte spüren anhaltend den Dieselabgasskandal und das zu späte Eintreten in das Zeitalter innovativer Antriebstechniken abseits von Verbrennungsmotoren. Zudem unterstreicht die bereits zweite Gewinnwarnung des Autozulieferers Continental in diesem Jahr die aktuelle Abkühlung der globalen Automobil-Nachfrage, sicher auch wegen handelspolitischen Stimmungseintrübungen.

Trotz Aktienerholung hat sich die Ertragslage der Versorger seit der Energiewende eingetrübt, was sich in vergleichsweise diätösen Dividendenzahlungen niederschlägt. Den Banken fehlt es an belastbaren Alternativstrategien und zusätzlich leiden sie unter einer strammen Regulierung. Sicherlich ist auch die politische Vernachlässigung des deutschen Finanzstandorts kein Ruhmesblatt. Berlin nimmt sich kein Beispiel am französischen Staatspräsidenten, der alles aufbietet, um Brexit-bedingt abwanderungsbereiten britischen Banken den französischen Finanzplatz als Alternative schmackhaft zu machen. Und dabei gilt Macron doch bei der deutschen politischen Elite als Meisterwerk eines europäischen Vorzeigepolitikers. Allerdings stelle man sich vor, welcher bösartigen Kritik sich ein deutscher Regierungschef aussetzen müsste, der in seinen früheren Jahren ein erfolgreicher Investmentbanker gewesen wäre. Wie auch immer, wenn Deutschland eine starke Volkswirtschaft bleiben will, ist auch ein starker deutscher Finanzplatz notwendig. Nicht zuletzt herrscht Katerstimmung bei Bayer wegen der durch die Übernahme von Monsanto drohenden Klagewelle mit unkalkulierbar hohem Schadenspotenzial.

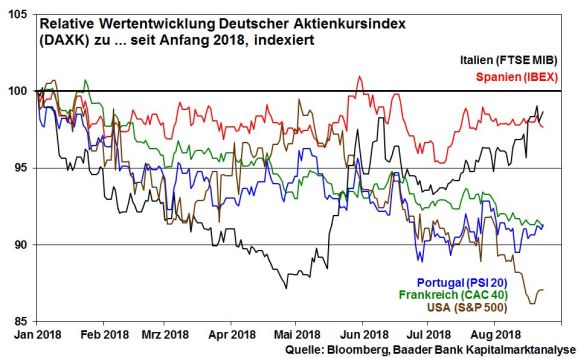

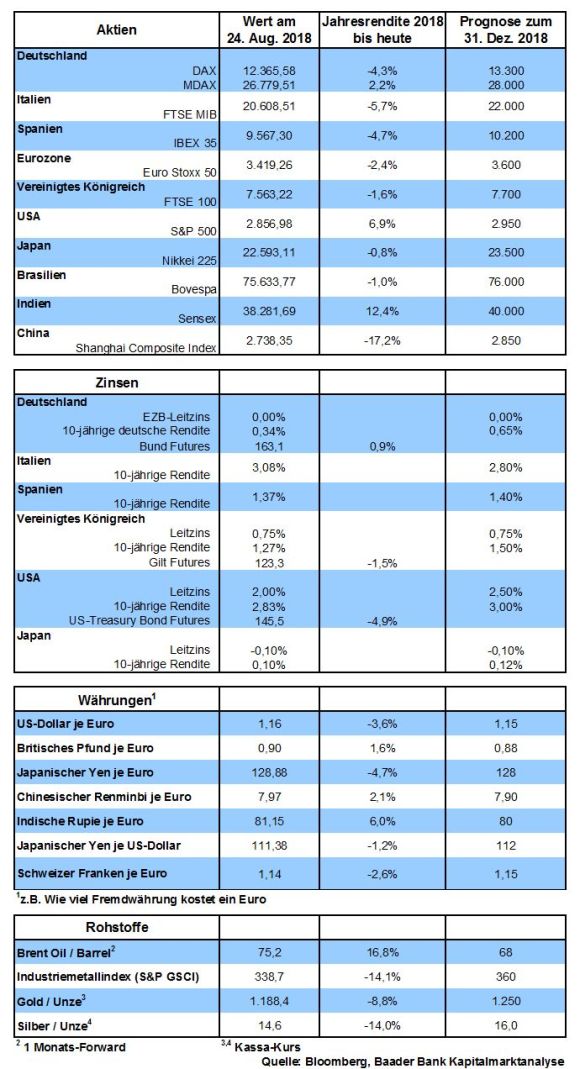

So gerät der DAX - als Kursindex, um ihn vergleichen zu können - seit Jahresbeginn selbst gegenüber der Aktienkonkurrenz aus der Eurozone ins Hintertreffen. Gegenüber US-Aktien ist die Underperformance besonders eindeutig. Neben verbesserten Standortfaktoren kommen US-Werte in den Genuss von Aktienrückkaufprogrammen in der Größenordnung der Marktkapitalisierung des gesamten DAX.

Tatsächlich finden sich digitale Zukunftsunternehmen als neue Aktiengiganten vor allem in den USA und Asien. Drohen deutsche Aktien also mit ihren Problembranchen und Klassikern ins Hintertreffen zu geraten? Nicht zuletzt hat der Handelsprotektionismus am Image exportorientierter deutscher Aktien genagt. Dies bekommt der DAX das Aushängeschild deutscher Aktien zuallererst zu spüren.

Immerhin atmet der DAX durch regelmäßige Überprüfung seiner Indexmitglieder. So könnte der digitale Zahlungsabwickler Wirecard an die Stelle der Commerzbank treten.

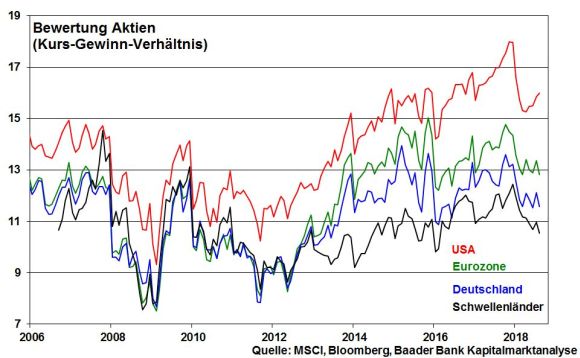

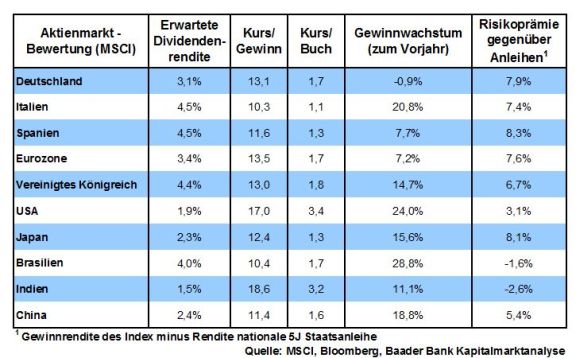

Im Übrigen sind aktuell deutsche Aktien gemäß Kurs-Gewinn-Verhältnis so günstig bewertet wie zuletzt Anfang 2016, vor allem gegenüber Titeln aus Amerika oder der Eurozone. Das verleiht ihnen Nachholpotenzial, sobald der Handelsstreit an Bedeutung verliert.

Und überhaupt, solange die Weltwirtschaft trotz Handelsstreit wächst, kommt man an deutschen Aktien nicht vorbei. Davon zeugt auch der anhaltend hohe Leistungsbilanzüberschuss, der auch ein Leistungsausweis der deutschen Wirtschaft ist.

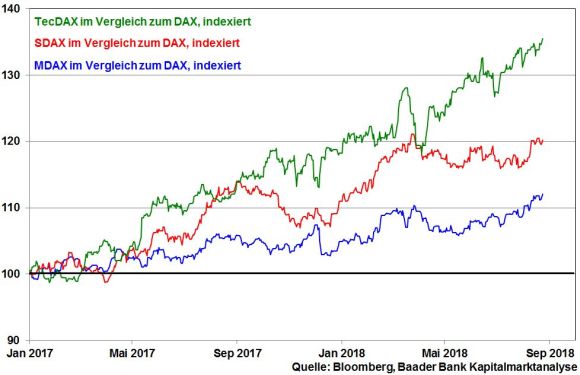

Während der Kapitalabzug vor allem Standardtitel aus dem DAX betrifft, geraten dagegen die deutschen Mittelstandsindices als Sammelbecken der „old economy“, also konjunkturzyklischer Aktien immer mehr in den internationalen Anlegerfokus. Zahlreiche mittelständische Werte besetzen mit ihren spezialisierten Qualitätsprodukten, Industriepatenten und einer effizienten Kostenstruktur die Position als Weltmarktführer auch in zahlreichen Nischenmärkten. Das gilt auch für Technologietitel aus dem TecDAX, die vom Megathema Digitalisierung profitieren. Damit kommt ihnen auch ein gehöriges Maß an Übernahmephantasie zugute.

Die deutsche Aktienkultur ist also gerade wegen der Industriegüterkultur lebendig, auch wenn sie im Standardindex immer weniger Platz findet. Von einer Verschmähung deutscher Aktien kann keine Rede sein.

Zurzeit sorgen Verurteilungen von zwei engen Trump-Beratern und laufende Ermittlungen der US-Justiz zu Verbindungen des US-Präsidenten zu Russland während des letzten Präsidentschaftswahlkampfs für politische Irritationen an den Aktienmärkten. Sogar Szenarien einer Amtsenthebung werden bereits medial durchgespielt. Doch werden die Republikaner im Vorfeld der US-Kongresswahlen am 6. November eine Schlammschlacht aufgrund ihrer Mehrheit im Kongress und Senat verhindern. Nach Umfragen dürfte sich auch nach der Kongresswahl keine ausreichende Mehrheit für ein Amtsenthebungsverfahren Trumps ergeben. Aber selbst wenn es wider Erwarten zu einem Abgang Trumps alias Muhammad Ali (I’m the greatest) käme, sind keine (finanz-)wirtschaftlichen Kollateralschäden zu befürchten. Die verbesserten US-Standortfaktoren werden nicht zurückgefahren.

Immerhin jedoch könnten sich die Mehrheitsverhältnisse im Repräsentantenhaus derart verändern, dass Trumps selbstherrliche Amtsführung auch zum Wohle des globalen Freihandels beschnitten wird.

Daneben hat die Finanz- und Devisenmärkte die Kritik Trumps an der vermeintlich zu harten Zinspolitik der US-Notenbank verunsichert. Der US-Präsident will, dass die Fed seine hohen Wachstumsambitionen, die enorme Staatsverschuldung - annähernd eine Billion US-Dollar neue Schulden in seiner bisherigen Amtszeit - und einen schwachen US-Dollar zur Exportstützung finanziert. Allerdings wird sich die Fed nicht vom US-Präsidenten ähnlich durch die Finanz-Manege führen lassen wie die türkische Notenbank. Die Fed wird ihre Unabhängigkeit verteidigen. Als bedeutendste Notenbank der Welt ist ihre Glaubwürdigkeit für die Welt- aber auch US-Finanzmärkte ein entscheidendes Gut. Bei politischer Einflussnahme auf die Geldpolitik wäre ebenso das Vertrauen in die Weltleitwährung US-Dollar gefährdet, auf der nicht weniger als die finanzwirtschaftliche Macht Amerikas basiert. Daher wird die US-Notenbank ihren Zinserhöhungskurs unbeirrt fortsetzen. Angesichts von aktuell 2,9 Prozent Inflationsrate und Notenbankzinsen von zwei Prozent ist dieser übrigens immer noch sehr mäßig. Dabei hat die Fed auch die zunehmende Flachheit der US-Zinskurve im Blick, die Kreditvergaben für Banken immer margenärmer macht. Mit dieser Zins-Homöopathie soll auch die Kapitalflucht aus den Schwellenländern eingedämmt werden, die in der Vergangenheit schon Ausgangspunkt für eine rezessive Weltwirtschaft gewesen ist. Im gleichen Atemzug geht es der Fed dabei auch um einen nicht zu starken, exportfreundlichen US-Dollar. Von der Fed geht also auch ohne Kritik von Trump keine große Aktiengefahr aus.

Ebenso wird die EZB den Finanzmärkten nicht das Fürchten lehren. Wenn man den Gerüchten traut, nimmt die Bundesregierung Abstand davon, Bundesbankpräsident Jens Weidmann als Nachfolger von Mario Draghi als EZB-Präsidenten vorzuschlagen. Berlin bevorzugt offensichtlich lieber einen Deutschen als nächsten EU-Kommissionspräsidenten. Man muss aus seinem Herzen keine Mördergrube machen, wenn man annimmt, dass so manches finanzinstabile und schuldentrunkene Euro-Land einem Anhänger der deutschen Stabilitätskultur skeptisch - gelinde ausgedrückt - gegenübersteht. Für eine weiter möglichst freizügige Geldpolitik der EZB zur Entschärfung von über die Stränge schlagenden nationalen Finanzministern nimmt man gerne einen deutschen Kommissionspräsidenten in Kauf.

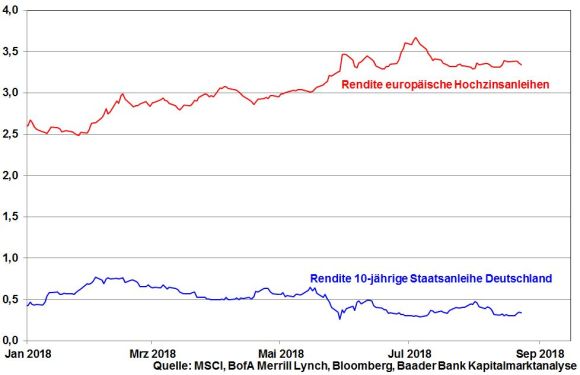

Im Übrigen sind die Notenbanker, die sich wieder in Jackson Hole, Wyoming treffen, weise genug, die psychologisch richtigen Worte zu finden, um den Finanzmärkte keinen prominenten Anlass für Kurseinbrüche zu liefern. Und so lässt sich seit Ende Mai der auslaufende Renditeerhöhungstrend ebenso bei europäischen Hochzinsanleihen beobachten, die typischerweise am deutlichsten auf Zinsängste reagieren.

Der Handelskonflikt zwischen den USA und China bleibt zwar ein latenter Belastungsfaktor für die Aktienmärkte. Trotz in Kraft getretener, neuer gegenseitiger Handelszölle sind dennoch durchaus konziliante Töne zu hören. So will China die Abwertung seiner Währung nicht als Waffe im Handelsstreit einsetzen. Auch lässt China mehr Auslandsinvestitionen bei Banken und Versicherungen zu. Selbst wenn die deutsche Autoindustrie im Vorfeld der amerikanischen Kongresswahl ein böser Bube bleibt, scheinen Europa und USA dennoch eine Art Burgfrieden geschlossen zu haben. Amerika braucht einen Verbündeten gegen die Chinesen, die in puncto Handelsprotektionismus alles andere als Heilige sind. Umgekehrt ist Europa für jede Offenheit des großen amerikanischen Absatzmarkts und für die USA als Allianzpartner gegen chinesischen Technik-Klau dankbar.

Insgesamt hat das Thema Handelskrieg in der Tat an Bedeutung verloren. Nach dem Hochpunkt Anfang Juli hat die Suchhäufigkeit des Begriffs „Trade War“ auf Google deutlich nachgelassen.

Nach der zwischenzeitlichen Aktienkonsolidierung im Rahmen der türkischen Währungskrise hat sich die Einsicht durchgesetzt, dass wirklich schädliche Ansteckungseffekte für andere Schwellenländer ausbleiben.

Auf der Sentimentebene ist ohnehin keine Aktienpanik auszumachen. Vielmehr ist der Zukunftsoptimismus der Anleger nach dem Kursverfall der letzten Woche auf das höchste Niveau seit Jahresbeginn gestiegen. Dabei ist vor allem unter US-Anlegern reichlich Kapital an der Seitenlinie verfügbar, das immer wieder dann eingesetzt wird, wenn sich die Anlagebedingungen aufhellen.

Auf dem Weg nach oben liegt beim DAX der erste Widerstand bei 12.450 Punkten. Wird dieser erfolgreich überschritten, folgt die nächste Barriere bei 12.737, bevor der Index Kurs auf die Marken bei 12.951, 13.033 und darüber 13.301 nimmt. Kommt es zu weiteren Kursverlusten, ist mit Rücksetzern bis zu den Unterstützungen bei 12.125 und 12.104 zu rechnen. Werden diese unterschritten, liegt die nächste, sehr massive Haltelinie bei 12.067 Punkten.

In China deuten die offiziellen Einkaufsmanagerindices für das Verarbeitende und Dienstleistungsgewerbe trotz Handelskonflikt auf eine stabile Konjunkturstimmung hin.

In den USA unterstreicht die von der University of Michigan ermittelte Konsumstimmung in Verbindung mit den -ausgaben ein beständiges Bild der Binnenkonjunktur.

In der Eurozone weisen die Sentix Konjunkturerwartungen für die kommenden sechs Monate auf eine voranschreitende Stabilisierung der Konjunkturstimmung hin, ohne dabei aber eine spürbare Inflationsbeschleunigung nach sich zu ziehen. In Deutschland sendet eine leichte Erholung des ifo Geschäftsklimaindex erste konjunkturelle Stabilisierungssignale. Einen großen wirtschaftlichen Beitrag leistet die lauf GfK Konsumklimaindex robuste deutsche Binnenwirtschaft.

Die griechische Finanzkrise seit 2010 war spannender als jeder Krimi. Unvergessen sind die Auseinandersetzungen zwischen dem knorrigen Stabilitäts-Schwaben Schäuble und dem griechischen „Anarcho“-Finanzminister Varoufakis. Letztlich jedoch hat Griechenland mit der Hilfe von EU, Eurozone und EZB das Krisenmonster besiegt. Nach acht Jahren und drei Hilfsprogrammen hat Griechenland den Rettungsschirm verlassen.

Krisenverursacher waren zunächst griechische Regierungen aller Couleur. Die durch den Euro-Beitritt dramatisch sinkenden Kreditzinsen wurden nicht zur Finanzierung von Strukturreformen genutzt, sondern für Wahlgeschenke missbraucht. Die goldene Euro-Clubkarte hat man sich ohnehin nur durch Fälschung der Wirtschaftsstatistiken erschlichen. Doch hat sich der ein oder andere gerne täuschen lassen. Frankreich wollte, dass möglichst viele Süd-Länder dem Euro-Raum beitreten. Statt eines germanischen Stabilitäts-Clubs wollte Paris einen „Club Méditerranée“ gründen, der in puncto Stabilitätskriterien auch schon mal beide Augen zudrückt. Stabilität schätzt man in Frankreich ungefähr so wie fast Food in Pariser Sternerestaurants.

Europa hat zu Beginn der Krise 2010 die Chance verpasst, Griechenland den (zeitweisen) Austritt aus der für das Land zu leistungsstarken, unhaltbaren Euro-Champions League zu ermöglichen. Dabei wäre es nicht um Bestrafung der Griechen gegangen. Nach einem Grexit hätte eine Währungsabwertung dem griechischen Export Flügel verliehen wie Red Bull. Die Erträge aus dem Außenhandel hätten geholfen, griechische Strukturreformen mit weniger Anpassungsschmerzen durchzuführen. Vor allem aber hätte Europa unmissverständlich bewiesen, dass Stabilität nicht nur ein politisches Soll, sondern ein finanzpolitisches Muss ist.

Leider hat man damals das Gegenteil getan und damit Türen geöffnet, die sich nicht mehr schließen ließen. Wie von einigen Euro-Ländern durchaus gewünscht, ist aus der einst strikten Stabilitäts- mittlerweile eine willfährige Schuldenunion geworden. Haben wir die Deutsche Mark nicht nur deswegen aufgegeben, weil uns der Euro als genauso stabil verkauft wurde?

Mit dem unbedingten Verbleib der Griechen im Euro-Club wollte die Politik einen Präzedenzfall verhindern. Griechenland sollte nicht der erste Dominostein sein, der fällt und der am Ende über Austreteritis aus einem europäischen Gemeinschaftswerk einen geopolitisch schwachen Flickenteppich hätte machen können. Es ging also insbesondere um einen stabilen Zusammenhalt Europas, nicht um Finanzstabilität der Eurozone.

Also wurde Griechenland mit knapp 300 Mrd. Euro insgesamt - davon 80 Mrd. aus Deutschland - „zwangsgerettet“. Dabei handelte es sich zwar schwerpunktmäßig lediglich um Garantien, die nur dann zu Kreditausfällen führen, wenn Griechenland bankrottgeht oder austritt. Auch deshalb wird Griechenland entgegen seiner eigenen wirtschaftlichen Interessen in der Eurozone gehalten. Welcher deutsche Politiker, welche deutsche Politikerin will denn den steuerzahlenden Wählern einen Verlust von 80 Mrd. Euro vermelden?

Für ihre unbegrenzte Euro-Mitgliedschaft zahlen die Griechen unglaublich hohe Club-Beiträge. Die Renten wurden bereits um 60 Prozent gekürzt. Jeder fünfte Grieche ist arbeitslos, 40 Prozent der Helenen können Miete oder Heizung nicht mehr bezahlen. Die Preise für Immobilien als klassische Vermögensform der Griechen sind um 40 Prozent gefallen. Auf dem Land ist Tauschwirtschaft - z.B. Arztbehandlung gegen einen Sack Oliven - wieder üblich. 400.000 junge, qualifizierte Griechen sind wegen mangelnder Perspektive bereits ausgewandert und fehlen beim wirtschaftlichen Neuanfang. Und schließlich leiden die Banken unter einer erdrückenden Anzahl fauler Kredite, die ihr Eigenkapital auffressen wie Ausgehungerte das Büffet. Damit sind auch keine Mittel für das Neukreditgeschäft vorhanden, das den Wirtschaftsmotor anwerfen könnte.

Und der physische und psychische Kraftraub geht auf Geheiß der Kreditgeber noch bis 2060 weiter: Heutige 18-jährige Griechen werden bis 60 nur Mangelernährung erleben. Wie sollen sie sich denn für die europäische Idee erwärmen?

Selbstverständlich waren Reformen der völlig untragbaren Renten- und Krankenversicherung und auf dem wie die Akropolis immobilen Arbeitsmarkt dramatisch überfällig. Die Lohnkosten waren viel zu hoch, um die griechische Industrie international wettbewerbsfähig zu machen.

Doch hat man es bis heute sträflich versäumt, die mittelalterlichen Standortbedingungen Griechenlands radikal kernzusanieren. In Justiz und Verwaltung grassiert die lähmende Bürokratie weiter wie Unkraut auf der Wiese. Ein (Auslands-)Investor hat aber keine Muße, auf seine Bau- oder Investitionsgenehmigung zu warten, bis er vor Wut graue Haare bekommt. Zudem ist die Steuerlast auch für Unternehmen zu hoch. Hohe Steuereinnahmen sollen zwar die höchste europäische Schuldenquote - 180 Prozent der Wirtschaftsleistung - abtragen. Aber das ist eine Milchmädchenrechnung. Leider ist die Investitionswelt zu groß, zu steuerattraktiv, zu renditeträchtig - z.B. im Nachbarland Bulgarien - als dass man auf den griechischen Investitionsstandort angewiesen wäre.

Nachhaltig gesundes Wachstum schaffen aber eben nur private Investitionen. Und nur dann kommt es zum Glücksfall einer Volkswirtschaft: Arbeitsplätze, Einkommen, Konsum und Steuereinnahmen, mit denen man Schuldendienst betreiben kann. Ohne mit Freude investierende Unternehmen wird Griechenland nicht die Wachstumsraten erzielen, die Schuldentragfähigkeit erst ermöglichen.

Der Internationale Währungsfonds (IWF) - der nicht Euro-politisch korrekte, dafür aber knallharte Großinquisitor der Finanzwelt - zweifelt die Schuldentragfähigkeit Griechenlands längst an. Die kann sich das Land nur unter sehr ambitionierten Wachstumsannahmen leisten. Angesichts der Sparknute der Währungsunion und einer unternehmensverjagenden Standortpolitik gelingt dies aber höchstens einem Herkules aus der griechischen Mythologie. Der IWF weiß aber, dass man in der schnöden Finanz-Realität nicht gegen die Gesetze der Mathematik ankämpfen kann. In anderen Worten: Er rechnet früher oder später mit dem Schuldenschnitt. Und da der IWF laut Satzung keine unkalkulierbaren Ausfallrisiken eingehen darf, hat er sich am letzten griechischen Hilfsprogramm wohlweißlich erst gar nicht mehr beteiligt.

Selbst die europäische Politik ist skeptisch, wenn auch nur hinter vorgehaltener Hand. Mit ihrer gefeierten Erklärung, dass die griechische Schuldenkrise beendet ist, will Europa einerseits Zeit gewinnen. Gemäß Vogel-Strauß-Politik will man sich erst nach 2030 wieder ernsthaft mit der griechischen Schuldenfrage beschäftigen. Bis dahin sind die jetzt amtierenden Politiker längst in Pension. Nach uns die Sintflut. Andererseits wollte die Politik in der Causa Griechenland Krisenlösungsfähigkeit beweisen. Denn man weiß, dass auf Europa noch ganz andere Brocken zukommen. Die Gefahr einer schmutzigen Scheidung von den Briten ist real, Italien wird immer schuldenkranker und die Flüchtlingskrise ist alles andere als gelöst. Die Liste ließe sich beliebig verlängern.

Insgesamt bleibt Griechenland ein wirtschaftliches Katastrophengebiet. Zur Not kommen irgendwann die nächsten Hilfskredite mit neuen harten Sparauflagen, die dann auch nicht zu tragen sind. Hauptsache Europa bleibt zusammen, koste es, was es wolle.

Ist die griechische Krise also vorbei? Ja, und die Erde ist eine Scheibe!

Robert Halver, Leiter Kapitalmarktanalyse, Baader Bank AG

Nutzen Sie den Service auf Baader Bondboard und abonnieren Sie kostenlos weitere Newsletter der Baader Bank!

Beim wöchentlichen Newsletter „Bond Markets“ stehen Anleihen im Vordergrund. Der Baader Bank Anleihe-Experte Klaus Stopp berichtet über Höhen und Tiefen am internationalen Rentenmarkt und kommentiert ausgewählte aktuelle Themen. Sie finden im Newsletter Informationen zum Markt für Staats- und Unternehmensanleihen sowie ausführliche Beiträge zu neu emittierten Anleihen. Das Informationsangebot wird ergänzt durch direkte Links zum umfangreichen Kursangebot und den Analyse-Funktionen auf Baader Bondboard.

Klaus Stopp, Leiter Skontroführung Renten

Baader Bank AG

Die Baader Bank ist Marktführer im Handel von Finanzinstrumenten und eine der führenden Investmentbanken für die DACH-Region.

Als Market Maker / Spezialist sind wir für die börsliche und außerbörsliche Preisfindung von über 850.000 Wertpapieren verantwortlich.

Im Investmentbanking entwickeln wir Finanzierungslösungen für Unternehmen aus dem deutschsprachigen Raum. Institutionellen Anlegern bieten wir umfassende Dienstleistungen beim Vertrieb und dem Handel von Aktien, Anleihen und Derivaten.

Herausgeber:

Baader Bank AG

Weihenstephaner Str. 4

85716 Unterschleißheim

Deutschland

www.baaderbank.de

Redaktion:

Robert Halver, Leiter Kapitalmarktanalyse, Baader Bank AG

Marc Schlömer, Kapitalmarktanalyse, Baader Bank AG

Über mögliche Interessenkonflikte und rechtliche Hinweise informieren Sie sich bitte im Disclaimer auf www.bondboard.de/Newsletter/Disclaimer.

Zentrale der Baader Bank in Unterschleißheim bei München