16. November 2018

16. November 2018

Das Thema „Rezession“ hat wieder Hochkonjunktur und wird als größtes Risiko für Aktien betrachtet. Eigentlich ist eine Rezession etwas völlig Normales. Schon in der Bibel spricht man von sieben mageren Jahren, die den sieben fetten folgen. Und muss diese „Regel“ nicht umso mehr gelten, als dass die USA den zweitlängsten Aufschwung seit dem II. Weltkrieg erleben?

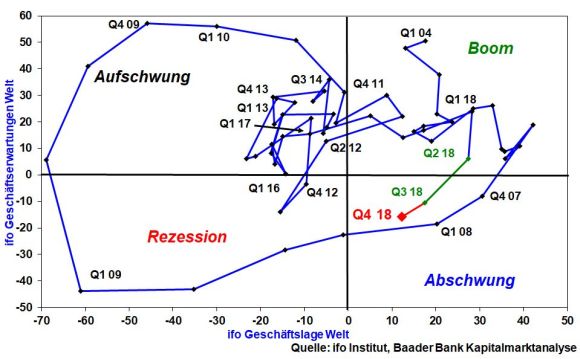

Tatsächlich, setzt man gemäß ifo Institut die globalen Geschäftserwartungen und Geschäftslage zueinander in Beziehung, befindet sich die Weltwirtschaft bereits das zweite Quartal in Folge im „Abschwung“. Kommt gemäß klassischem Konjunkturzyklus als Nächstes die Rezession?

Schlechte Konjunkturstimmung ist sicherlich noch keine schlechte -realität, aber vielleicht ein Menetekel? Die Berichtsaison hüben (Europa) wie drüben (USA) scheint den Konjunkturpessimisten in die Karten zu spielen. Die Daten für das III. Quartal 2018 sind weniger gut als erwartet und die Ausblicke wimmeln vor Fragezeichen. Und leider spielt der gute Donald auch noch den Brandbeschleuniger der Stimmungseintrübung. Mit seinem Handelsprotektionismus könnte der US-Präsident noch lange Öl ins Krisenfeuer chinesischer und europäischer Exportfirmen gießen. Denn er will uns alle mit einer zweiten Amtszeit „entzücken“.

Die Gefahren eines unfreundlichen EU-Rausschmisses der Briten, damit der Zusammenbruch des britischen Export- und Produktionsmarkts sowie einer italienischen Schuldenkrise wirken sicherlich auch nicht als Aufputschmittel für die Investitionsbereitschaft. Ein sehr schwacher Euro gegenüber US-Dollar zeigt ohnehin, dass der jetzt so dringend gebrauchte innereuropäische Frieden sich mehr und mehr zum Kalten Krieg entwickelt. Mit Verlaub, in diesem Zusammenhang kann man die Forderung nach einer europäischen Armee getrost als Blindgänger bezeichnen.

Und das Sahnehäubchen auf der weltkonjunkturellen Missstimmung ist die nicht Tod zu kriegende Zinserhöhungsangst.

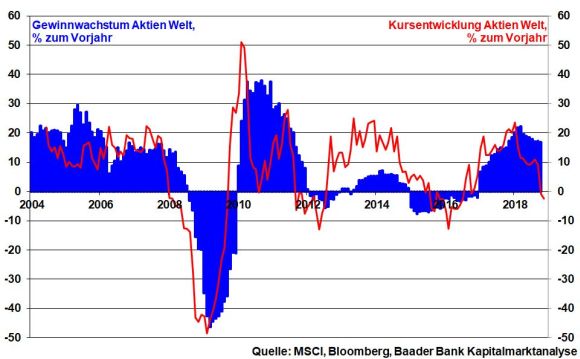

Da an Aktienmärkten bekanntlich die Zukunft gehandelt wird, scheint der Kursknick den zu erwartenden Gewinnknick der Unternehmen, der dem Umsatzeinbruch folgt, bereits vorwegzunehmen.

Wenn sich diese Risiken auch noch geballt materialisieren, steht mindestens ein Weltwirtschaftseinbruch wie 2009 bevor. Und dann macht es keinen Sinn, in den Aktienmarkt zu investieren, bevor der Crash vorbei ist.

Nachdem Trumps Wahlkampfgeschrei verhallt ist, kann er sich der Kraft des Faktischen widmen und neue Handelsabkommen mit China und später mit Europa schließen. Auch er weiß, dass höhere Importzölle die Gewinnmargen amerikanischer Unternehmen wegfressen wie Motten den Mantel im Schrank und dass der amerikanischen Industriewüste der fruchtbare Nährboden fehlt, um Importe aus Übersee auszugleichen. Und wenn China und Europa das Taschengeld aus dem Außenhandel mit den USA fehlt, wird der Traum eines wiedergeborenen Exportlandes Amerika zum Alptraum. Ein Handelskrieg mit Schmackes würde schließlich dem Arbeits- und Aktienmarkt Schmerzen verursachen. Mit Blick auf seine Chancen auf Wiederwahl ist auch Trump letztlich ein stinknormaler Opportunist.

Umgekehrt sind Exportregionen wie China und Europa zu Kompromissen gezwungen, selbst wenn die neuen Handelsabkommen Amerika deutlich besserstellen als im Status Quo. Doch werden sie dieses Opfer für die Bewahrung des Freihandels gerne bringen.

Die Lösung der Brexit-Frage entspricht der Quadratur des Kreises. Mehr als eine Übergangslösung bis Ende 2020, die das Problem zwar nicht löst, nur Zeit herausschindet, ist kaum zu erwarten. Aber in den heutigen europäischen Zeiten muss man schon für die ganz kleinen Kartoffeln dankbar sein. Und selbst diese kleine Ernte hängt von der Zustimmung im Londoner Tollhaus ab, auch Parlament genannt.

Ginge das italienische Schulden-Boot unter, ertrinken nach den italienischen Banken - die auch ohne neue Finanzkrise schon im Wasser stehen - zügig auch die anderen Großbanken. Das ist der Fluch der globalisierten Finanzwelt. Der Euro wäre früher oder später Geschichte. Mit diesem Pfund kann die italienische Regierung wuchern. Die Hoffnung, dass steigende Kreditzinsen Italien zum Einlenken bewegen, ist daher fromm. Rom wird Klartext sprechen: Wenn ihr lieben Deutschen Europa wollt, müsst ihr dafür zahlen. Der Länderfinanzausgleich auf Euro-Ebene wird kommen. Leider hat man bei der Euro-Einführung das Scheitern eines Landes nicht einkalkuliert. Und jetzt haben wir den -

italienischen - Salat. Nach zunächst noch harter Schuldenkritik aus Brüssel wird man sich schließlich mit Rom wieder einmal auf den kleinsten gemeinsamen Nenner einigen und die „Itanic“ wieder an das rettende Ufer ziehen. Dort wird sie dann wegen ausbleibender Reformen zwar weiter vor sich hin rosten. Doch über diesen vorläufigen Zeitgewinn eines Überwasser-Daseins wird sich die konjunkturelle Stimmung in Europa aufhellen. Wir sind ja nicht verwöhnt. Und wenn Italien vorerst nicht untergeht, spricht zum Schluss nichts dagegen, sich wieder an italienische Staatspapiere zu wagen. In einer renditearmen Finanzwelt werden die Zinsjäger nicht lange auf sich warten lassen, zumal auch die EZB das ihrige tut, damit die Schotten halten.

Apropos Geldpolitik, selbst bei der Fed mehren sich Stimmen, die die wirtschaftsbremsende Wirkung von mittlerweile acht Zinserhöhungen kritisch beäugen. Kommt es zu einer immer flacheren Zinsstrukturkurve, droht der überhitzten US-Konjunktur die Tiefkühltruhe. Wenn amerikanische Banken keine Zinsmarge mehr erwirtschaften, werden sie ihr Kreditgeschäft einstellen. Selbst Amerika ist keine Lotusblüte, an der die Rezession abperlt.

Überhaupt, Amerika ist heute um 50 Prozent mehr schuldenkrank als im Finanzkrisenjahr 2008. Damit hat die Fed nur noch den geldpolitischen Spielraum eines angeleinten Hundes. Ansonsten platzen die Kreditblase und alle Konjunkturhoffnungen. Ein einbrechender Aktienmarkt mit galoppierender Risikoangst geben der Weltkonjunktur dann den Rest.

Eine richtige Rezession halten wir gar nicht mehr aus.

Der wöchentliche Kapitalmarkt-Ausblick von Robert Halver mit dem Titel "Brexit-Deal oder die Hoffnung stirbt zuletzt" – jetzt als Video-Kolumne auf meinem YouTube-Kanal. Diesen können Sie kostenlos abonnieren

Besuchen Sie auch meine Website www.roberthalver.de. Hier finden Sie regelmäßig neue Medien- Beiträge von mir zu aktuellen Themen rund um die Kapitalmärkte.

Einen weiteren aktuellen Beitrag mit dem Titel "Kommt jetzt die Rezession?" finden Sie auf der Website von wallstreet:online.

Beim wöchentlichen Newsletter „Bond Markets“ stehen Anleihen im Vordergrund. Der Baader Bank Anleihe-Experte Klaus Stopp berichtet über Höhen und Tiefen am internationalen Rentenmarkt und kommentiert ausgewählte aktuelle Themen. Sie finden im Newsletter Informationen zum Markt für Staats- und Unternehmensanleihen sowie ausführliche Beiträge zu neu emittierten Anleihen. Das Informationsangebot wird ergänzt durch direkte Links zum umfangreichen Kursangebot und den Analyse-Funktionen auf Baader Bondboard.

Die Baader Bank ist die Bank zum Kapitalmarkt. Sie ermöglicht ihren Kunden den Zugang zu den internationalen Kapitalmärkten und das Investieren in Finanzprodukte auf effektive, effiziente und sichere Weise. Durch das Nutzen neuester Entwicklungen der Bankenbranche generiert sie für Ihre Kunden einen Mehrwert – bei Produkten, in den Prozessen, in der Technik. Als familiengeführte Vollbank mit Sitz in Unterschleißheim bei München und 450 Mitarbeitern ist sie in den Geschäftsfeldern Market Making, Capital Markets, Multi Asset Brokerage, Asset Management Services, Banking Services und Research aktiv.

Herausgeber:

Baader Bank AG, Weihenstephaner Str. 4, 85716 Unterschleißheim, Deutschland

www.baaderbank.de

Redaktion:

Robert Halver, Leiter Kapitalmarktanalyse, Baader Bank AG

Marc Schlömer, Kapitalmarktanalyse, Baader Bank AG

Disclaimer

Über mögliche Interessenkonflikte und rechtliche Hinweise informieren Sie sich bitte im Disclaimer auf www.bondboard.de/Newsletter/Disclaimer

Zentrale in Unterschleißheim bei München