03. November 2023

03. November 2023

Aktuell schlagen Zinsen vielfach die mit Aktien erzielbaren Renditen. Ist das jetzt die große Wiederauferstehung, die ultimative Trendwende weg von Aktien zu Zinsanlagen? Und von welchen Zinspapieren sprechen wir konkret?

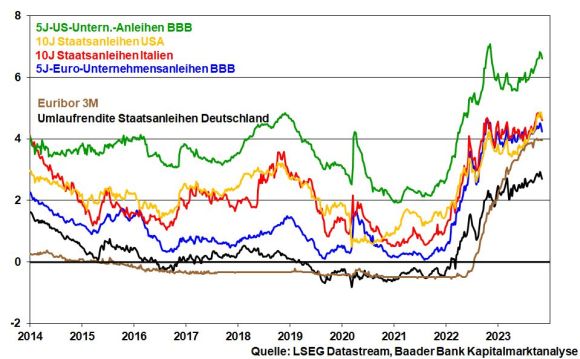

Die „Lieferengpässe“ bei Zinsen sind beendet. Seit ihren Tiefständen 2021 sind sie nicht mehr nur negativ, sie sind regelrecht explodiert. Was für eine Freude für die lange unter Entzug stehenden deutschen Sparer.

Aber wie weit werden die Zinsen noch steigen? Naht der Kipppunkt wie bei einer Ladung Sand auf dem LKW? Konkret, sind Zinsanlagen bald so attraktiv, dass es zu massiven Aktienverlusten, vielleicht zu einem richtigen Crash kommt?

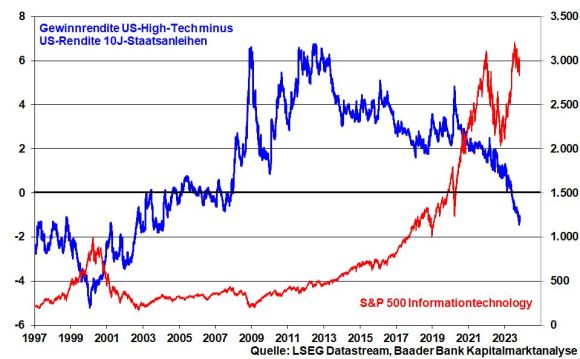

Tatsächlich, stellten z.B. bis zur Corona-Krise die hell leuchtenden US-Tech-Stars amerikanische Zinspapiere weit in den Schatten, haben die Liquiditätsabsaugung und die scharfen Leitzinserhöhungen der Fed das Spiel von Licht und Schatten umgekehrt. Wird aus dem langjährigen „Stairway to Heaven“ (Led Zeppelin) der Tech-Branche der „Highway to Hell“ (AC/DC)?

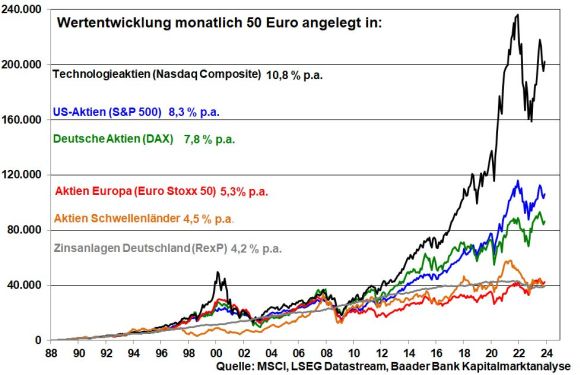

Haben Aktien insgesamt ihren langjährigen Vorteil gegenüber Zinspapieren verspielt? Abseits von großen Schicksalsschlägen ist kaum mit einer Wiederkehr der dramatisch niedrigen Zinsen bzw. Negativzinsen zu rechnen. Das Image als Kellerkind haben Zinspapiere abgelegt. Könnten sich sogar die zinsstarken 70er-Jahre wiederholen, die Aktien ins Abseits drängten?

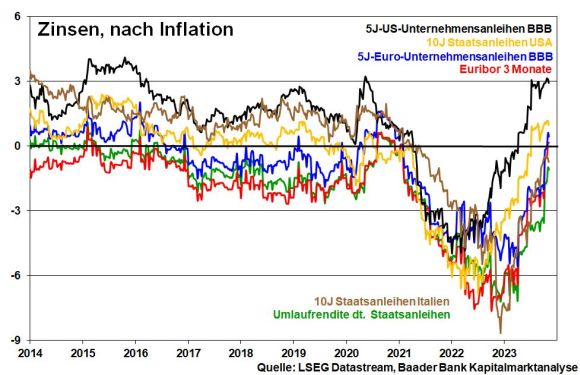

Immer langsam mit den Pferden. Zunächst, bei Zinspapieren darf man nicht nur auf die eine, die nominale Seite, schauen. Die andere, die reale Seite ist nicht weniger wichtig. Bei US-Staatsanleihen bleibt zwar nach Inflation etwas übrig. Bei deutschen Zinspapieren jedoch zeigt sich die reale Situation immer noch nicht prickelnd wie bei Sekt, eher fad wie bei stillem Mineralwasser. Ohnehin darf vermutet werden, dass die tatsächliche Inflation oberhalb der offiziellen liegt.

Doch was ist mit den Zinsperspektiven selbst? Die mittlerweile dies- und jenseits des Atlantiks weiter nachgebenden offiziellen Inflationsraten geben Fed und EZB genügend Gründe, ihre Zinserhöhungszyklen zu beenden. Die EZB kann sich auf die Schulter klopfen und auf eine aktuelle Inflationsrate im Euroraum verweisen, die bereits wieder eine zwei vor dem Komma hat. Wenn das mal kein Wasser auf Ihre Mühle der antiautoritären Zinspolitik ist. Diese Zinssenkungsphantasie wird auch Signalwirkung auf das lange Zinsende haben, zumal die schwache Konjunktur sicher kein Treiber für steigende Preise ist.

Zudem muss wie das Amen in der Kirche immer wieder gesagt werden, dass strukturelle Defizite wie Überschuldung, mangelnde Infrastruktur, Klimaschutz und Militär nur auf Pump finanziert werden können. Wie soll das bei immer weiter steigenden Kreditzinsen gutgehen, wenn auch noch die Inflation als Entschuldungsinstrument ausfällt? Außerdem, wie sieht es mit der Schuldentragfähigkeit aus, wenn die seit 2010 zu billigsten Zinsen aufgenommenen Staatsschulden zu immer teureren verlängert werden müssen?

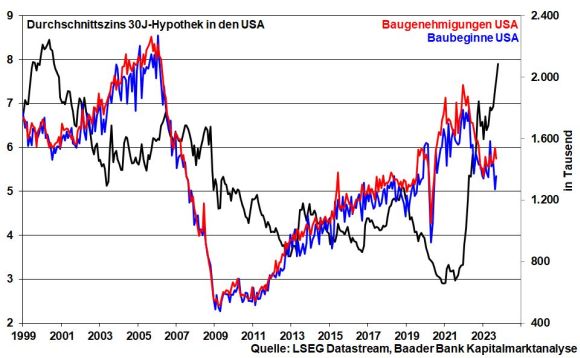

Und wie will Amerika noch wachsen, wenn immer höhere Bauzinsen die volkswirtschaftlich bedeutende Immobilienwirtschaft in die Knie zwingen?

Überhaupt, da US-Staatsanleihen aufgrund von zunehmenden Bonitätsrisiken, innerer Spaltung Amerikas und geopolitischen Hahnenkämpfen mit z.B. China nicht mehr wie geschnitten Brot weggehen, droht ein Absatzproblem und damit im Extremfall eine Schuldenkrise.

Jetzt die Frage aller Fragen: Wird eine US-Notenbank, die seit Jahrzehnten von Kopf bis Fuß auf Rettung eingestellt ist, es wirklich so weit kommen lassen?

Insgesamt nähern wir uns gipfelnden Zinsen. Damit gehören Anleihen unbedingt ins Depot. Und je länger die Laufzeit, desto größer der Kurshebel, wenn die Renditen nachgeben.

Was ist mit Aktien? Ihnen machen konkurrierende Kursgewinne bei Zinspapieren sicherlich zu schaffen. Denn professionelle Anleger werden sich dieses Festmahl nicht entgehen lassen. Man muss also frühzeitig dabei sein, denn an der Börse wird nicht zu Tisch gebeten.

Unabhängig davon profitieren Aktien von intakten Geschäftsmodellen bei High-Tech und der allmählichen Stabilisierung der Weltkonjunktur 2024, die günstig bewertete Titel sofort in den Fokus nimmt.

Insgesamt muss kein Glaubenskrieg zwischen (langlaufenden) Zinspapieren und Aktien geführt werden. Aktuell gehört beides in ein ausbalanciertes Portfolio. Aber bitte Vorsicht mit Festgeldern, die für viele Sparer mindestens die drittschönste Sache der Welt sind. Mit dem Ende der Zinserhöhungen der EZB werden die Geldmarktzinsen nicht nur nicht weiter steigen. Festgelder haben ebenso ein Wiederanlagerisiko, wenn sich im weiteren Zeitablauf die Zinssenkungsphantasie immer mehr materialisiert.

Längerfristig aber - und da macht der Schreiber dieser Kolumne aus seinem Herzen keine Mördergrube - sind Aktien trotz aller Konflikte und Krisen von Zinsanlagen nicht zu schlagen.

Besuchen Sie auch meine Website www.roberthalver.de. Hier finden Sie regelmäßig neue Medien- Beiträge von mir zu aktuellen Themen rund um die Kapitalmärkte.

Die Baader Bank ist einer der führenden Partner für Wertpapier- und Banking-Dienstleistungen in Europa. Auf einer hochleistungsfähigen Plattform vereinen sich Handel und Banking in einem einzigartigen Setup unter einem Dach und bieten den besten Zugang zum Kapitalmarkt – sicher, automatisiert und skalierbar. Als familiengeführte Vollbank mit Sitz in Unterschleißheim bei München und ca. 450 Mitarbeitenden ist die Baader Bank in den Geschäftsfeldern Market Making, Capital Markets, Brokerage, Fund Services, Account Services und Research Services aktiv.

Herausgeber:

Baader Bank AG, Weihenstephaner Str. 4, 85716 Unterschleißheim, Deutschland

www.baaderbank.de

Redaktion:

Robert Halver, Leiter Kapitalmarktanalyse, Baader Bank AG

Disclaimer

Über mögliche Interessenkonflikte und rechtliche Hinweise informieren Sie sich bitte im Disclaimer auf www.roberthalver.de/Newsletter-Disclaimer

Zentrale in Unterschleißheim bei München