28. Februar 2020

28. Februar 2020

Wie entwickelt sich die Viruskrise weiter? Wie stark wird die Weltkonjunktur noch behindert? Wann ist mit einem Abebben der Epidemie zu rechnen und wie könnte dann ein wirtschaftliches Erholungsszenario verlaufen? Und was machen die Finanzmärkte aus alldem? Es hat wohl schon einfacher zu beantwortende Fragen gegeben.

Aufgrund der Globalisierung hat das Virus auf seinem Infektionsraubzug einfaches Spiel wie der Fuchs im Hühnerstall bei offener Tür. Wenig überraschend ist daher, dass das Virus mittlerweile in Europa eingefallen ist. Und auch Deutschland als eines der transitreichsten Länder der Welt steht laut Bundesgesundheitsministerium vor einer Epidemie.

Die wirtschaftlichen Virusfolgen sind die eines ins Wasser geworfenen Steins, der Wellen schlägt. Wenn Vorprodukte aus maßgeblichen Industrieländern wie China fehlen, muss gezwungenermaßen anderswo in der Welt die Fertigung heruntergefahren werden. In unserer standort- und kostenoptimierten Welt gibt es eben keine nationalen Produktionsreserven mehr. Es ist nicht mehr egal, ob in China ein Sack Reis umfällt. Die (export-)lastige deutsche Wirtschaft fällt mit um.

Die bislang unbekannte virale Bedrohung bringt nicht zuletzt die Psychologie ins Spiel. Abgeriegelte Orte, Hotels oder Kreuzfahrschiffe und mit Atemschutzmasken umherlaufende Menschen verfehlen ihre verschreckende Wirkung auf Konsumenten nicht. Hinzu kommen immer mehr Absagen von Großereignissen, die schon aus rechtlicher Fürsorgepflicht der Veranstalter passieren, die übrigens auch nicht in Regress genommen werden wollen. Ebenso sorgt die permanente und teilweise „angereicherte“ Berichterstattung in den sozialen Medien für Unruhe. Die Politiker lügen doch sowieso, oder? In solch einem Angst-Szenario nageln auch nicht abgeschottete Konsumenten ihre Portemonnaies für größere Anschaffungen wie Autos oder Möbel zu. So ist in China die Nachfrage auch nach deutschen Autos eingebrochen wie ein Kartenhaus bei einem Windstoß.

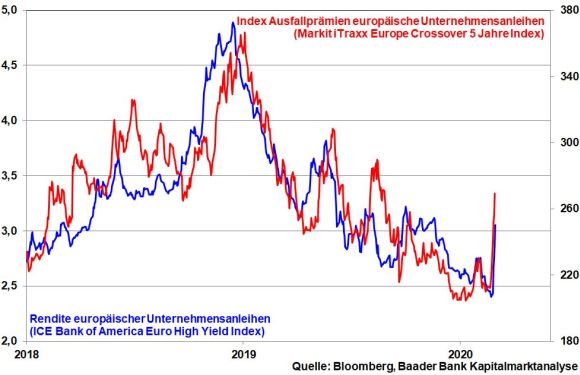

Stockende Produktion und Nachfrage wiederum wirken ähnlich wie Bleiwesten auf Firmenumsätze und -gewinne. Tatsächlich steigen die Renditen europäischer Unternehmensanleihen und die Kreditausfallprämien der Firmen.

Und jetzt kommen wegen Mangelwirtschaft auch noch Inflationsbefürchtungen auf. Sollten Verbraucher aus panischer Virusangst Hamsterkäufe übrigens auch bei mehrheitlich aus Asien stammenden Arzneimitteln tätigen, träfe ein Nachfrageschock auf den Angebotsschock einer einbrechenden Produktion. Wenn jetzt auch noch konjunkturell besorgte Notenbanken mit noch mehr Üppigkeit aufwarten, träfe immer mehr Geld auf durch Engpässe verknappte Güter. Der Fluch der guten Tat wären dramatisch steigende Preise.

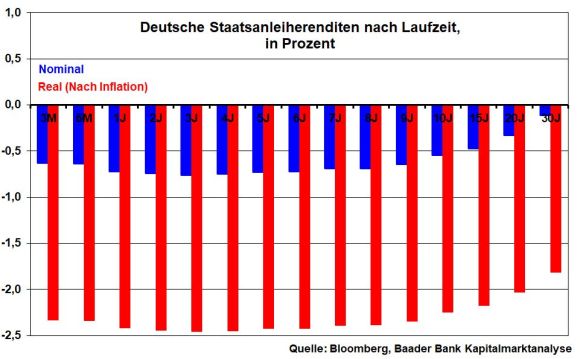

Die deutsche bzw. europäische Politik hat also nicht nur ein Gesundheits-, sondern gleichzeitig auch ein Wirtschaftsproblem. Es ist zu vermuten, dass die Versorgung mit Lebensmitteln gesichert ist. Spätestens jetzt sollte Berlin den Fetisch „Schwarze Null“ fallen lassen und z.B. in (digitale) Infrastrukturverbesserung investieren, um die Konjunktur zu stützen und Rezessionstendenzen vorzubeugen. Die Aussetzung der Schuldenbremse ist ein Schritt in die richtige Richtung. Denn der Staat zahlt über alle Laufzeiten keine Zinsen mehr, sondern vereinnahmt welche und die EZB kauft die Schulden auch noch auf. Insbesondere nach Inflation ist das nicht nur ein freier Mittagstisch. Hier wird man für Speis und Trank auch noch prächtig entlohnt.

Das weltweit grassierende Corona-Virus macht den Aktienmärkten schwer zu schaffen. Der zu erwartende Einbruch des Weltwirtschaftswachstums im I. und II. Quartal 2020 hat zu einem fundamentalen Corona-Abverkauf geführt. Und die zuletzt stabilen Konjunkturfrühindikatoren dürften bei den nächsten Monatsumfragen wieder eindeutig fallen.

Aktien setzt vor allem die Unsicherheit zu, wie es medizinisch mit der Viruskrise und ihren wirtschaftlichen Folgeschäden weitergeht. Mangels vergleichbarer Fälle können leider keine vernünftigen Aussagen getroffen werden.

Vorerst wird insofern die Kursschwankungsbreite hoch bleiben. Diese lässt sich langfristig mit langlaufenden regelmäßigen Aktiensparplänen behandeln.

Mangels viraler Unkalkulierbarkeit sollten Anleger zunächst noch nicht dem Motto „Buy the Dips“ folgen, also gefallene Kurse nicht zum sofortigen Einstieg nutzen. Doch sollten Langfristanleger auch nicht in Panik verfallen und abseits teilweiser Gewinnmitnahmen großflächig verkaufen. Dem unsicheren Markt kann man auch mit Teilschutzprodukten wie Discount- oder Bonuspapieren begegnen.

Daneben bleiben Edelmetalle eine sachkapitalistische Alternative. Gold können negative Zinsen bzw. Realzinsen nichts anhaben.

Der Zeitpunkt ist zwar kaum abzuschätzen. Aber sobald die Viruskrise nachlässt, werden wirtschaftliche Nachholeffekte einsetzen. China setzt bereits den geld- und finanzpolitischen Hammer ein. Auch die US-Notenbank hat noch Zinssenkungspotenzial. Hongkong verschenkt an seine Bürger bereits Geld - Helikoptergeld genannt - in der Hoffnung, dass sie dieses zur Konjunkturstützung ausgeben. Die anderen Notenbanken werden sich die Wirkung dieses Experiments genau ansehen. Falls nötig wird die EZB gegen Renditeerhöhungen am Unternehmensanleihemarkt vorgehen.

Nach viralem Wirtschaftseinbruch ist allerdings eher verzögert mit einer U-, statt V-förmigen Erholung zu rechnen. Allerdings wird das den Aktienmärkten, die Zukunft bezahlen, für eine kräftige Wiederbelebung genügen.

Das Virus ist eindeutig nicht zu verharmlosen. Doch nicht nur als rheinischer Optimist bin ich überzeugt, dass die Welt auch diese Heimsuchung in den Griff bekommt. Mut macht, dass die Erkrankungen außerhalb Chinas offensichtlich mehrheitlich glimpflich verlaufen.

In der Zwischenzeit behalten wir bitte im wahrsten Sinne des Wortes einen kühlen Kopf. Glück auf!

Besuchen Sie auch meine Website www.roberthalver.de. Hier finden Sie regelmäßig neue Medien- Beiträge von mir zu aktuellen Themen rund um die Kapitalmärkte.

Die Baader Bank ist die Bank zum Kapitalmarkt. Sie ermöglicht ihren Kunden den Zugang zu den internationalen Kapitalmärkten und das Investieren in Finanzprodukte auf effektive, effiziente und sichere Weise. Durch das Nutzen neuester Entwicklungen der Bankenbranche generiert sie für ihre Kunden einen Mehrwert - bei Produkten, in den Prozessen, in der Technik. Als familiengeführte Vollbank mit Sitz in Unterschleißheim bei München und rund 400 Mitarbeitern ist sie in den Geschäftsfeldern Market Making, Capital Markets, Multi Asset Brokerage, Asset Management Services, Banking Services und Research aktiv.

Herausgeber:

Baader Bank AG, Weihenstephaner Str. 4, 85716 Unterschleißheim, Deutschland

www.baaderbank.de

Redaktion:

Robert Halver, Leiter Kapitalmarktanalyse, Baader Bank AG

Marc Schlömer, Kapitalmarktanalyse, Baader Bank AG

Disclaimer

Über mögliche Interessenkonflikte und rechtliche Hinweise informieren Sie sich bitte im Disclaimer auf www.roberthalver.de/Newsletter-Disclaimer

Zentrale in Unterschleißheim bei München