15. März 2019

15. März 2019

Amerika hat seinen Wirtschaftszenit hinter sich. Selbst im chinesischen Wirtschaftsmärchen erscheint immer häufiger die böse Abschwung-Hexe. Knüppel zwischen die weltkonjunkturellen Beine werfen vor allem der egozentrische Handelskrieg oder ein an Monty Pyton erinnernder Brexit-Prozess.

Auch die Notenbanker fürchten eine nachhaltige Wirtschaftsabkühlung, für die früher oder später ein heißer sozialer Preis zu zahlen wäre. Daher lässt die Fed mittlerweile die Finger weg von weiteren Zinserhöhungen und stellt Ende 2019 - deutlich früher als geplant - auch ihre Liquiditätsverknappung ein. Angesichts der letzten heftigen Zinserhöhungsrunde, in deren Folge zuerst die Aktien und dann aus psychologischer Verängstigung die Realwirtschaft einbrachen, will sich die Fed nicht ein zweites Mal die Finger verbrennen. US-Notenbankpräsident Powell ist auch eine Art Psychotherapeut.

Instabilität ist nicht mehr nur auf die ach so „unzüchtige“ amerikanische Notenbank begrenzt. Auch Chinas Notenbank hat längst ihre Stabilitätshüllen fallengelassen und zeigt sich in ihrer prallen nackten, konjunkturstützenden Schönheit. Sie muss markante Steuersenkungen, Infrastruktur- und Rüstungsinvestitionen sowie umfangreiche Kreditprogramme finanzieren, damit der chinesische Konjunkturdrache wieder faucht oder besser gesagt, ein perspektivloses Millionenheer arbeitsloser Wanderarbeiter nicht auf dumme Gedanken kommt und auf Krawall gebürstet wird. Diese wirtschaftsfreundliche Liquiditätsmedizin heilt auch chinesische Aktienwunden, die dann über Vermögenssteigerungen die Konsumlaune der Chinesen heben.

China wird häufig vorgeworfen, westliches Industrie-Know How zu kopieren. Sicher ist, dass sie die westliche Notenbank-Technik geklaut haben. Im Vergleich zur ersten Variante wird sich darüber niemand beschweren, denn China ist weltkonjunkturell nicht weniger bedeutend als Amerika.

Die EZB betreibt zwar weiterhin „Stabilitätspolitik“, doch ist damit zuvorderst (sozial-)politische Stabilität in der Eurozone gemeint. Die EZB ist ähnlich wie Pattex, Uhu oder Pritt: Im Falle eines Falles klebt die EZB wirklich alles. Kollateralschäden weiterer Konjunktureintrübungen könnten die französischen Gelbwesten zu einer paneuropäischen Gelb-Epidemie machen, so dass nationale Egoismen, Abschottung und Eurosklerose leichtes Spiel hätten. Wenn es also wirtschaftlich hinten und vorne nicht reicht und sozial prekär ist, muss die Finanzpolitik über Konjunkturprogramme und Sozialleistungen dagegenhalten. Da die Euro-Staaten diese Mittel jedoch nicht haben, müssen trotz Überschuldung weitere Neuschulden her. Dabei halten Fiskal- und Geldpolitik zusammen wie Old Shatterhand und Winnetou: Damit keine neue Schuldenkrise droht, die die Eurozone in die ewigen Jagdgründe befördert, holt Häuptling Mario Draghi die Friedenspfeife raus und sorgt für zinsgünstige Kreditbedingungen. Damit verhindert man nicht zuletzt einen exportschädlichen, zu starken Euro.

Das Preisumfeld gibt dieser sozialpolitischen Befriedung der EZB alle Unterstützung. So will sich das Inflationsziel von zwei Prozent in der Eurozone laut Notenbankpräsident Draghi selbst 2021 nicht einstellen. Da ist es doch geradezu die heilige Pflicht der EZB, stimulierend einzugreifen.

Hierbei wird kein Euro-Land die Hand beißen, die gibt. So hat die EZB den deutschen Staatshaushalt saniert. Und hätte die EZB die Euro-Schuldenkrise nicht eingedämmt, hätten wir heute längst gemeinschaftliche Euro-Anleihen. Dann müsste Deutschland gemäß dem Motto der Musketiere „Einer für Alle“ für alle anderen mit schlechterer Bonität ausgestatteten Euro-Länder und mit dem Preis eines eigenen Zinsrisikoaufschlags haften. „Euro-Mann, geh Du voran“ ist da schon besser.

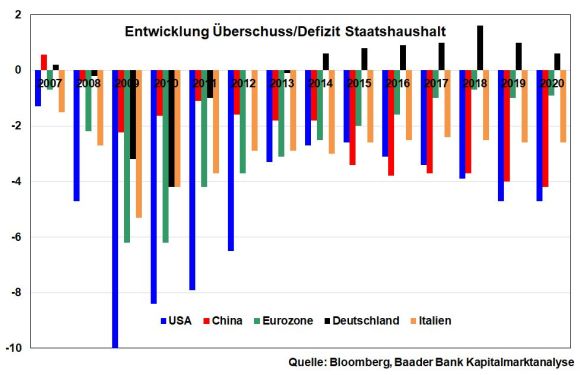

Und in Europa werden zukünftig noch viel mehr Schulden gemacht. Man muss ihnen nur die höheren Weihen verleihen. Ähnlich wie Gammelfleisch mit neuem Etikett zu Premiumfleisch wird, werden neue Schulden zu guten Schulden aufgewertet. Wer will schon über neue Staatskredite meckern, die für Steuersenkungen, moderne Logistik, Bildung, schnelle Netze und Digitalisierung ausgegeben werden. Damit stärken die Euro-Länder ihre Position im globalen Wettbewerb. Denn die europäische Industrie wird durch Standortverbesserungen in Amerika und China brutal angegriffen, die dort - man höre und staune - über hohe Haushaltsdefizite finanziert werden. Gleiches Recht für alle.

Weiter wird man in Europa argumentieren, dass sich an diese staatlichen Basisinvestitionen private Zusatzinvestitionen anschließen und so insgesamt für Arbeitsplätze, Konsum und Steuereinnahmen sorgen. Was für ein fantastischer Beitrag zum sozialen Euro-Frieden, oder?

Da unsere Welt keine Rezession, keine schweren Sozialverwerfungen oder Schuldenkrise mehr aushält, wird es nie mehr irgendwo wirklich hohe Zinsen und Renditen geben. Die zinsdrückende Planwirtschaft der internationalen Geldpolitik ist eine Schallplatte mit Sprung.

Diejenigen, die jetzt meinen, dass Geldpolitik ihr Pulver verschossen hat, sollten noch einmal nachdenken. Haben die Zentralbanken nicht bereits in den letzten 10 Jahren einen unglaublichen Pragmatismus gezeigt? Sollten wirklich alle konjunkturellen und damit sozialen Stricke reißen, wird es weitere Quantensprünge geben. Sind flächendeckend deutliche Negativzinsen wirklich unmöglich, um jeden Konsumenten zum Konsum und jedes Unternehmen zu Investitionen zu zwingen, weil geparktes Geld ansonsten an Wert verliert? In diesem Falle wäre zwar Bargeld theoretisch der Notausgang ohne Zinsverlust. Doch wird schon lange - selbst beim Internationale Währungsfonds - darüber nachgedacht, dieses Schlupfloch zur Sackgasse zu machen. Entweder wird Bargeld immer weniger verfügbar gemacht und/oder in seiner Verwendung dramatisch eingeschränkt und/oder als Zahlungsmittel mit einer Art Strafsteuer belegt. Die Erfahrung lehrt, dass solche Denkmodelle zunächst zwar als fixe Idee abgetan werden. Doch danach gelten sie als überlegenswert und schließlich sind sie alternativlos.

Der Brandbeschleuniger bei der allmählichen Bargeldabschaffung wird sein, dass damit Drogenhandel, Steuerhinterziehung und Schwarzarbeit wirkungsvoll bekämpft werden.

„Money for nothing“ der von mir sehr verehrten Dire Straits bleibt der Evergreen aller Notenbanken. Zinssparer hören dagegen einen permanenten Trauergesang: Spiel mir das Lied vom Zins-Tod.

Das ist die neue geldpolitische Normalität. Grämen wir uns nicht, sondern machen wir das Beste daraus: Statt Zinssparen ist Aktiensparen angesagt. Hierbei sind regelmäßige Ansparpläne ein wunderbares Instrument.

Es gibt Schlimmeres als eine Liquiditätshausse.

Besuchen Sie auch meine Website www.roberthalver.de. Hier finden Sie regelmäßig neue Medien- Beiträge von mir zu aktuellen Themen rund um die Kapitalmärkte.

Beim wöchentlichen Newsletter „Bond Markets“ stehen Anleihen im Vordergrund. Der Baader Bank Anleihe-Experte Klaus Stopp berichtet über Höhen und Tiefen am internationalen Rentenmarkt und kommentiert ausgewählte aktuelle Themen. Sie finden im Newsletter Informationen zum Markt für Staats- und Unternehmensanleihen sowie ausführliche Beiträge zu neu emittierten Anleihen. Das Informationsangebot wird ergänzt durch direkte Links zum umfangreichen Kursangebot und den Analyse-Funktionen auf Baader Bondboard.

Die Baader Bank ist die Bank zum Kapitalmarkt. Sie ermöglicht ihren Kunden den Zugang zu den internationalen Kapitalmärkten und das Investieren in Finanzprodukte auf effektive, effiziente und sichere Weise. Durch das Nutzen neuester Entwicklungen der Bankenbranche generiert sie für Ihre Kunden einen Mehrwert – bei Produkten, in den Prozessen, in der Technik. Als familiengeführte Vollbank mit Sitz in Unterschleißheim bei München und 450 Mitarbeitern ist sie in den Geschäftsfeldern Market Making, Capital Markets, Multi Asset Brokerage, Asset Management Services, Banking Services und Research aktiv.

Herausgeber:

Baader Bank AG, Weihenstephaner Str. 4, 85716 Unterschleißheim, Deutschland

www.baaderbank.de

Redaktion:

Robert Halver, Leiter Kapitalmarktanalyse, Baader Bank AG

Marc Schlömer, Kapitalmarktanalyse, Baader Bank AG

Disclaimer

Über mögliche Interessenkonflikte und rechtliche Hinweise informieren Sie sich bitte im Disclaimer auf www.bondboard.de/Newsletter/Disclaimer

Zentrale in Unterschleißheim bei München